به گزارش گروه اقتصادی حیات؛ به نقل از بورس ۲۴؛ بیمه دی با سرمایه اسمی ۵۹۵ میلیاردی ، در بازار اول فرابورس تقریبا ۶ هزار میلیارد تومان ارزشگذاری شده است. این نماد بیمه ای در دو دوره گذشته به ترتیب ۳۰ و ۳۶۰ تومان سود نقدی بین سهامداران خود توزیع کرده است. ظرف یک سال گذشته ( از آبان ۱۴۰۱ ) ، سهم سهامداران خود را سوپرایز کرده و از قیمت ۲۹۰ تومان به حوالی ۱۲۰۰ تومان رسیده و تقریبا ۳۰۰% سود سرمایه به سهامداران تقدیم کرده است. با احتساب سود نقدی دریافتی دوره ۱۴۰۱ ( ۳۰ تومان به ازای هر سهم ) و افزایش قیمت سهم ( جهش ۳۰۰% ) ، بازدهی این سرمایه گذاری ۳۲۴% محاسبه شده است ؛ عددی که تمام بازار های موازی را پشت سر گذاشته و حسرتی برای سهامداران باقی نگذاشته است. اگر در آبان ۱۴۰۱ ، ۱۰۰ میلیون تومان سهم "ودی" می خریدید ، در آبان ۱۴۰۲ ، ۴۲۴ میلیون تومان سرمایه داشتید.

هم اکنون سهم در حال تست مجدد منطقه شکسته شده است. به جهت تلاقی فاکتور های حمایتی تکنیکال نظیر میانگین متحرک بلندمدت ۱۰۰ روزه ، سطح فیبوناچی ۲۳.۶% و همچنین منظقه مقاومتی که تبدیل به حمایت شده است ( ۸۵۰ تومان ) ، گاو های بازار دل و جرئت بیشتری برای ورود به سهم در این منطقه دارند. البته خرید در ۹۸۰ تومان چندان توصیه نمی شود ، چرا که مقاومت روانی مهم ۱۰۰۰ تومان پیش روی قیمت است و به منظور کاهش ریسک سرمایه گذاری ، بهتر است تا شکست کامل منطقه قیمتی ۱۰۰۰ تومان صبر کرد. برای آن دسته از سرمایه گذارانی که در قیمت فعلی به سهم ورود می کنند ، با رعایت حد ضرر ۸۵۰ تومان و تارگت قیمتی ۱۲۰۰ تومان ، نسبت ریسک به ریواردی معادل ۱.۷ محاسبه شده است ؛ یعنی به ازای هر ۱ مییلون زیان ، ۱.۷ میلیون تومان سود.

صورت های مالی ۶ ماهه این نماد بیمه ای حرف های زیادی برای گفتن دارد و در توصیف وضعیت ایده آل بیزینس باید گفت که تقریبا تمام آیتم های کلیدی صورت سود و زیان دوره ۱۲ ماهه ۱۴۰۱ در نیمه نخست ۱۴۰۲ پوشش داده شده است. عایدی شرکت از محل فعالیت های بیمه ای در این مدت ۶ ماهه بیش از ۳.۵ هزار میلیارد تومان گزارش شده ، حال آنکه عدد فوق در دوره یک ساله ۱۴۰۱ ، ۳.۵ همت بوده ، و یا مثلا سود ناخالص شرکت از محل فعالیت های بیمه ای موفق به فتح قله ۱ هزار میلیارد تومانی شده است ، عددی که در دوره ۱۲ ماهه ۱۴۰۱ ، ۵۱۰ میلیارد تومان گزارش شده بود ( پرش ۱۱۴% ).

از اساسی ترین بهبود های بنیادی این نماد بیمه ای می توان به کاهش ضریب خسارت شرکت اشاره کرد که تاثیر بسیار مطلوبی در پرش ۱۱۴% سود ناخالص بیزینس داشته است. در این مدت ۶ ماهه ، ضریب خسارت مجموعه با کاهش ۲۲ واحدی از ۹۸% در شهریور ۱۴۰۱ به ۷۶% تقلیل یافته است ؛ یعنی به ازای هر ۱۰۰ میلیون درآمد حق بیمه ، ۲۴ میلیون تومان نزد شرکت باقی مانده و ۷۶ میلیون خسارت پرداخت شده است.

نکته حائز اهمیت برای سهامداران این نماد بیمه ای آن است که در انتهای شهریور ۱۴۰۲ ، سرفصل ذخیره حق بیمه ( حق بیمه عاید نشده ) در صورت وضعیت مالی ، رقم سنگین ۸.۱ هزار میلیارد تومان گزارش شده است ، رقمی که نسبت به دوره مشابه تقریبا ۱.۸ برابر شده و مهر تاییدی بر پتانسیل بالای درآمدی و در نتیجه سود سازی این نماد بیمه ای است. گفتنی است که مانده این ذخیره در گذر زمان به سرفصل درآمدی شرکت منتقل می شود و در نتیجه در گزارشات آتی ، رقم های سنگین تری را در سرفصل درآمدی شرکت خواهیم دید.

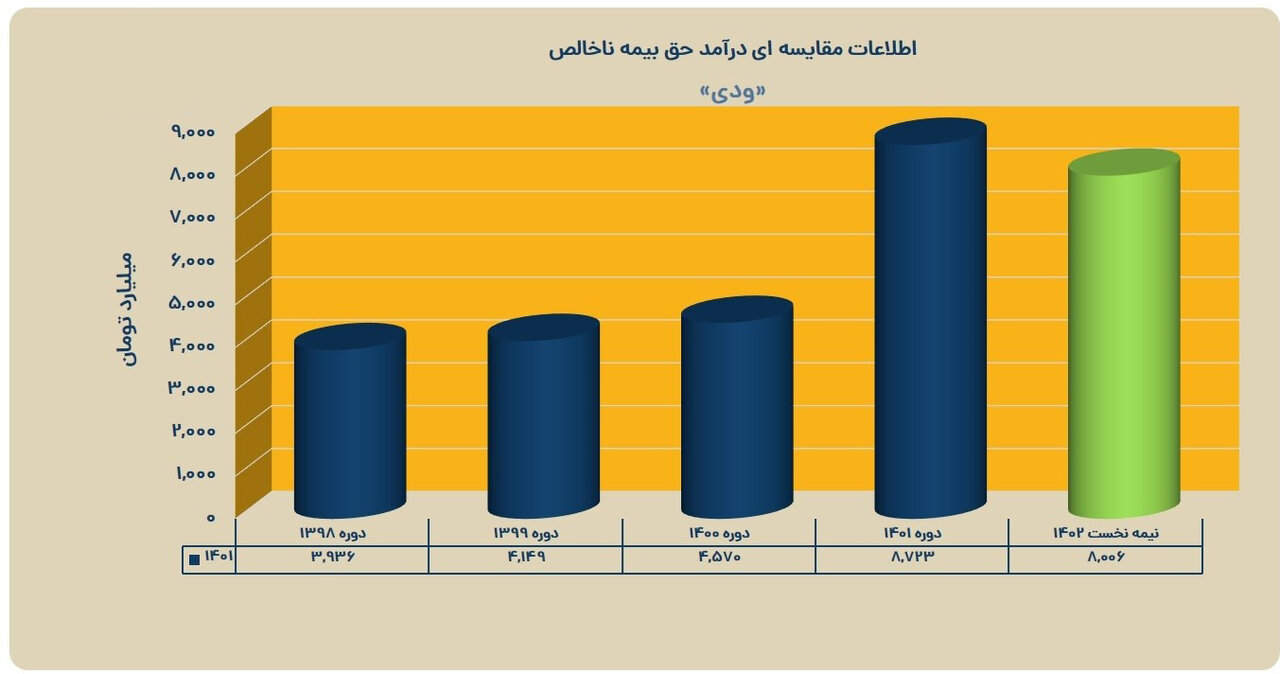

مهمترین مجرای درآمدی شرکت ، سرفصل درآمد حق بیمه ناخالص بوده که در واقع معرف تمام حق بیمه های صادره پس از کسر ذخایر بیمه ای است. بررسی ارقام این سرفصل در گزارشات مالی سال های اخیر دلگرمی خاصی از بابت ثبات و تداوم فعالیت های اصلی شرکت به سهامداران می دهد. برای درک بهتر روند صعودی این سرفصل استراتژیک و پتانسیل بالای سودسازی شرکت در دوره ۱۴۰۲ ، به نمودار زیر دقت فرمایید: پوشش بیش از ۹۰% درآمد دوره قبلی تنها ظرف مدت ۶ ماه !!!

بسیاری از سرمایه گذاران بنیادی بر این باورند که دو آیتم سود عملیاتی و سود عملیاتی هر سهم بیزینس ها از اساسی ترین فاکتور های ارزیابی سلامت مالی و عملیاتی شرکت هستند ، چرا که این اعداد ماحصل فعالیت های عملیاتی سازمان بوده و در نتیجه تکرار پذیر هستند. سود عملیاتی این نماد بیمه ای در این مدت ۶ ماهه به ۸۳۰ میلیارد تومان رسیده ؛ رقمی که سود عملیاتی دوره ۱۲ ماهه ۱۴۰۱ را به طور کامل کاور کرده و نسبت به رقم مقایسه ای ، ۲.۴ برابر شده است. همچنین عایدی عملیاتی هر سهم نیز تقریبا ۱۱۰ تومان محاسبه شده است ؛ رقمی که نوعی سیگنال بنیادی قوی برای شکست مقاومت ۱۰۰۰ تومان در بازار محسوب می شود ؛ چرا که این رقم نه تنها سود عملیاتی هر سهم دوره ۱۲ ماهه ۱۴۰۱ را پوشش داده ، بلکه نسبت به مدت مشابه نیز ، ۱۳۵% رشد داشته است.

ماحصل فعالیت های ۶ ماهه شرکت ، ۸۳۰ میلیارد تومان سود خالص معادل ۱۰۸ تومان به ازای هر سهم است. رقمی که نسبت به مقطع مقایسه ای (۴۹ تومان) بیش از ۱۲۰% رشد داشته و سود هر سهم دوره ۱۴۰۱ (۵۴ تومان ) را به طور کامل پوشش داده است. با فرض تکرار این سیکل عملیاتی در ۶ ماهه آتی ، سود هر سهم شرکت به حوالی ۲۰۰ تومان خواهد رسید و با در نظر گرفتن نسبت p/e منطقی ۸ ، قیمت سهم تا پایان سال به ۱۶۰۰ – ۱۵۰۰ تومان خواهد رسید ، تقریبا ۵۰-۶۰% بازدهی از قیمت های فعلی.

در تاریخ نگارش این مقاله ، اهم اطلاعات تابلوی سهم به شرح زیر است:

قیمت پایانی : ۹۹۴ تومان

ارزش بازار : ۵.۹ هزار میلیارد تومان

نظر شما